Pendant les vacances un peu d'économie politique ne peut pas nuire...

Dossier La crise vient, quand et laquelle ?

L’U d’été du NPA tentera de répondre lors d’un atelier

le 28 août, de 9 à 12:00, animé par Rémi Grumel, Catherine Samary et

Henri Wilno. Le présent billet n’entend pas répondre, mais offrir

informations et références de lecture qui peuvent aider à participer

pleinement aux discussion lors de cet atelier et à les prolonger au bar,

aux repas ou même à la plage…

Pourquoi des crises

Avant de fournir des référence de lecture sur la prochaine crise, quelques considérations sur les crises en général et le contexte favorable aujourd’hui à une crise majeure.

Les explications traditionnelles d’une crise économique, autrement dit un recul de la production marchande sont multiples: baisse de la demande (baisse des revenus ou hausse de l’épargne qui fait reculer la consommation), contraction de l’offre (notamment chute de l’investissement lié à une baisse du taux de profit, guerre, bond du prix des matières premières ou baisse de la productivité du travail), effondrement bancaire qui entraine réduction des crédits à la consommation et à l’investissement. Elle font référence en général à un facteur externe, pas aux contradictions de l’accumulation capitaliste. Par exemple en 1973 à la hausse du prix du pétrole, ou en 2008 à l’effondrement de la valeur des titres immobiliers, en ignorant les prémisses de la récession marquée alors par la chute des profits des entreprises des Etats-Unis.

Il faut exclure ici un effondrement du capitalisme. Le seul effondrement assuré, c’est l’effondrement écologique, à moins d’une révolution sociale. Par contre nous avançons vers une nouvelle crise telle que analysée par Marx.

L’origine des crises du capitalisme est une contradiction expliquée par la baisse tendancielle du taux de profit. En résumé, les progrès technologiques entrainent une mécanisation et automatisation de la production, qui réduit la part du travail humain dans la production, ce que Marx décrit comme la hausse de la composition organique du capital, d’où baisse de la plus value et du taux de profit.

Mais Marx explique bien que cette tendance est combattue par les contre-tendances. Il en annonce six dans le chapitre XIV du livre III du Capital. Retenons celles qui s’appliquent sans conteste en ce moment, et qui poussent à la hausse du taux exploitation: augmentation de la productivité (hausse des heures travaillées, accélération des cadences) ou baisse des salaires.

Comme l’explique Marx dans Le Capital : « La production capitaliste tend sans cesse à dépasser les limites qui lui sont immanentes, mais elle n'y parvient qu'en employant les moyens, qui de nouveau, et à une échelle plus imposante, dressent devant elle les mêmes barrières ». (Marx, Le Capital, livre III, tome 6, Editions Sociales, Paris, 1957, page 263)

On est alors en suraccumulation de capacité de production par rapport à la demande. Elle peut être compensée en partie par une augmentation de la consommation de la bourgeoisie, la hausse des exportations, dans les limites de la demande des pays partenaires commerciaux, et à court ou moyen terme par le crédit facilitant la consommation des classes populaires et l’investissement des capitalistes, soit achats de machines, terrains, brevets, etc. C’est ce à quoi nous avons assisté depuis des dizaines d’années avec la financiarisation de l’économie. Voir à ce propos l’ article de 2016 de François Chesnais.

Mais tôt ou tard le ferment de la crise se manifeste, parfois de façon d’autant plus catastrophique que l’endettement fut massif et prolongé. D’où la crise dite financière déclenchée en 2007, mais qui en fait est due à la contradiction même du régime d’accumulation capitaliste. C’est ce que F. Chesnais explique dans un entretien récent : « la crise avait débuté de façon très classique dans le système de crédit étatsunien, il s’agissait d’une crise de surproduction et de suraccumulation reposant sur un endettement massif des entreprises et des ménages permis par des moyens d’ingénierie financière inédits et dont le champ était le marché mondial. La crise de septembre 2008 à Wall Street a failli emporter le système financier mondial et a provoqué une récession mondiale stoppée court par la Chine. »

La crise qui a éclaté aux Etats-Unis a touché les autres continents. Mais pas avec la force de celle des années 30, grâce au recours au crédit pour sauver les banques, et pour relancer la demande. La bourgeoisie a ainsi retardé et augmenté l’explosion à venir.

Les économistes, quand ils s’expriment librement, en s’adressant à la bourgeoisie, et non pas dans les médias chargés de défendre le régime capitaliste, peuvent, avoir recours aux explications marxistes de la crise. Un exemple: Bruno Bertez, dans l’édition du 29 juillet de la Chronique Agora:

« La crise de 2008 a été une crise de reproduction avec un système qui a buté sur ses limites.Les dites limites étaient constituées par l'endettement, qui a permis au système de se prolonger malgré les difficultés à maintenir la profitabilité et la valeur du capital dans un monde soumis d'une part aux pressions dépensières sociales démocrates, et d'autre part à la hausse de la composition organique du capital…La dette qui a été la solution jusqu'en 2008 a cessé de l'être. On est passé en situation de surendettement permanent. Pourtant, on ne connaît pas d'autre solution pour prolonger cette voie : faire encore plus de tout ce qui conduit aux crises. L'augmentation du taux d'exploitation de la main-d'oeuvre et les quelques destructions de capital des plus faibles sont loin d'être suffisantes et de faire le compte.» (souligné par moi).

Geoges Ugeux, ancien n°2 de la bourse de Wall Street, estime les niveaux d’endettement public et privé des Etats déclenchera une crise dès la hausse des taux d’intérêt, actuellement à un plus bas historique.

Nouriel Roubini, célèbre économiste UE prix du pétrole au plus haut, ralentissement de la croissance chinoise, déficits budgétaires massifs des Etats.

Pour Olivier Delamarche, la menace vient plutôt de l’accumulation de mauvaises créances dans les banques, à tel point qu’elles ne se prêtent plus entre elles, et que la BCE a relancé les LTRO, crédits destiné à assurer la liquidité du marché interbancaire.

Pour Jean-Marc Daniel, économiste et professeur à L’ESCP Europe, la menace, c’est la baisse de la productivité.

Quant à l’ampleur de la crise qui vient, elle est jugée par beaucoup d’ économistes comme aussi grave ou plus grave qu’en 2008, du fait de l’absence de marge de manoeuvre des banques centrales: les taux déjà à zéro, et les robinets du crédit déjà grand ouverts.

Bulles…Bulles…Bulles…

Avec un endettement encore plus massif, sommes-nous aujourd’hui à la veille d’un rebond encore plus grave de la crise? Le gonflement des bulles semble l’annoncer.

Après la bulle des technologies en 2000, puis celle de l’immobilier en 2008, nous assistons à l’envolée d’une quantité de formes de capital fictif qui ne cessent de gonfler. Chacune de ces bulles pourrait, en explosant, impacter les autres: bulle des marchés actions en premier lieu, mais aussi bulle des dettes publiques, comme des dettes privées, d’abord celle des entreprises, un peu partout, ensuite celle dite des ménages, avec l’explosion des crédits à la consommation ( crédit immobilier, voiture, étudiant, etc ).

L’endettement global, qu’il soit étatique, privé ou corporatif, dépasse déjà 300 % du PIB mondial. L’encours mondial d’obligations émises par des sociétés non financières a atteint un niveau record proche de 13 000 milliards $ à la fin de 2018, soit selon l’OCDE le double de leur encours en termes réels avant la crise financière de 2008. Selon la Banque des règlements internationaux, la part des entreprises dites « zombies » (= qui ne survivent qu’en s’endettant) serait de 6% en moyenne dans les 14 principaux pays développés.

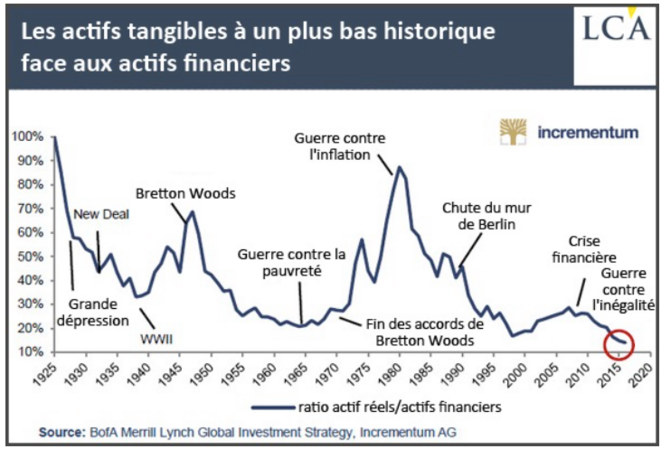

Passé le choc d’il y a dix ans, la valeur des titres boursiers n’a cessé de monter jusqu’en 2018, avec des cours sans rapport avec les rémunérations auxquelles il donnent droit, grâce à une politique monétaire très généreuse. D’après Merrill Lynch, une des principales banques d’investissement au monde - elle gère 1 800 milliards USD d'actifs pour ses clients - jamais la bulle des actifs financiers n’a jamais été aussi menaçante.

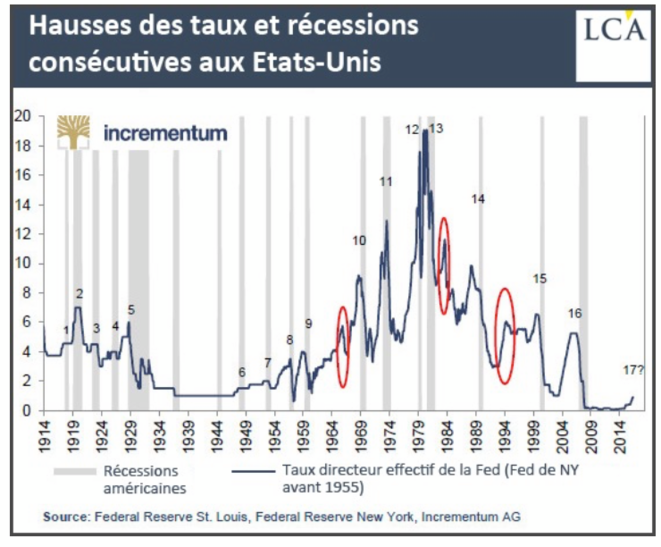

Les banques centrales ne savent même plus comment en sortir, sans

faire éclater les bulles financières. Comme le met en évidence le

tableau ci-dessous chaque crise financière a été précédée d’une hausse

des taux et, pire, 16 des 19 hausses des taux des 100 dernières années

se sont soldées par des récessions.

Les banques centrales ne savent même plus comment en sortir, sans

faire éclater les bulles financières. Comme le met en évidence le

tableau ci-dessous chaque crise financière a été précédée d’une hausse

des taux et, pire, 16 des 19 hausses des taux des 100 dernières années

se sont soldées par des récessions.

Par ailleurs, l’analyse de la durée des cycles économiques aux

Etats-Unis est assez inquiétante. Les 12 phases d’expansion depuis la

Seconde Guerre mondiale ont duré 61 mois en moyenne. Nous en sommes déjà

à plus de 10 ans. Mais avec une différence: une croissance faible de 22

% en 10 ans contre 45% pendant la décennie précédente.

Par ailleurs, l’analyse de la durée des cycles économiques aux

Etats-Unis est assez inquiétante. Les 12 phases d’expansion depuis la

Seconde Guerre mondiale ont duré 61 mois en moyenne. Nous en sommes déjà

à plus de 10 ans. Mais avec une différence: une croissance faible de 22

% en 10 ans contre 45% pendant la décennie précédente.

Bien sûr les responsables de la politique monétaire assurent leur principale mission: reculer le plus longtemps possible le moment inévitable de la panique. Irving Fisher déclarait neuf jours avant le krach du 24 octobre 1929, que le prix des actions avait atteint ce qui semblait être "un haut plateau permanent ». Ben Bernanke indiquait, à l'été 2007, que "les crédits subprime sont contenus ». Bill Dudley, président de la Banque de Réserve de New York, a déclaré en 2018 que "le bilan de la Fed n'est pas la menace que les gens imaginent ». Autre banquier central, Alan Greenspan, a donné la clé le jour où il a déclaré: »Si vous m'avez compris, c'est sans doute que je me suis mal exprimé »…

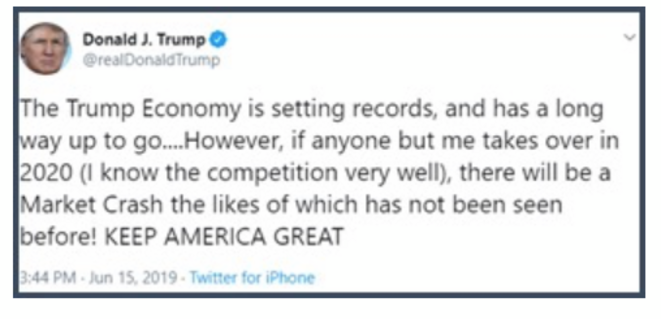

Bush aussi avait loué la bulle immobilière au milieu des années 2000, avant qu'elle ne s'effondre et plonge les Etats-Unis dans une profonde récession. Trump prend le relai de cette célébration religieuse de la croissance, dans son canal habituel: « Si quelqu’un d’autre me succède en 2020 (je connais très bien la course), il y aura un effondrement du marché comme nous n’en avons encore jamais vu. »

Plus de marges de manoeuvre

Plus de marges de manoeuvre

Gordon Brown était premier ministre britannique au moment de la crise de 2008. Il sait comment il a du y faire face et souligne l’absence aujourd’hui de marge de manoeuvre : « Quand la prochaine crise se produira, nous découvrirons que nous n’avons ni la marge de manœuvre fiscale ou monétaire, ni la volonté d’en user. Pire, il ajoute que cette fois-ci, « la nécessaire coopération internationale nous fera défaut » (Gordon Brown, « We are sleepwalking into another financial crisis » BBC, 13 September 2018).

Les dirigeants des principales bourgeoisies et Etats impérialistes, Trump et Etats-Unis en tête, lui ont donné raison. Sur tous les fronts, les politiques de coopération internationale et les instruments de coordination ont été mises à mais, et que ce soit pour la protection de l’environnement, notamment le climat, pour la coordination des politiques économiques, notamment les politiques commerciales, pour la protection contres les guerres, notamment le risque nucléaire, ou pour les migrations.

Or la situation économique des principales économies est plus inquiétante qu’il y a dix ans.

Aux Etats-Unis, la croissance est tombée au dernier trimestre à un rythme annuel de 2,1%. Elle est surtout largement due à un endettement sans précédent. Le déficit budgétaire ne cesse de se creuser. Désormais à 5,5% du PIB, il dépasse ceux légendaires de l’Italie, actuellement de 3,2% ou de l’Argentine, de 5,2%. La croissance ralentie est tirée avant tout par la forte croissance de la consommation (+4,3%) et plus encore des dépenses publiques (+5%), alors que les deux autres principaux facteurs sont en recul: les exportations avec -5,2%, et l’investissement des entreprises qui baisse pour la première fois depuis le premier trimestre de 2016.

Plus important encore pour les perspectives d’investissement, les chiffres révisés indiquent non pas une hausse de la masse des profits de 20% entre 2014 et 2018, y compris de 2% depuis le début de l’année (voir article de Michael Roberts)

Enfin, les journalistes aux ordres des oligarques débitent le mantra de Trump: le pays serait en « plein emploi ». En fait les chiffres officiels ne prennent pas en compte le chômage réel, qui devrait inclure les temps partiels contraints et tous ceux qui ont arrêté de chercher un emploi. En fait le taux de participation au marché du travail recule.

Ce déficit représente 739 milliards de dollars durant les huit premiers mois de l'exercice fiscal, une augmentation de 206 milliards de dollars par rapport à l'année précédente. Pour atténuer la crise de 2008, la dette fédérale américaine a été augmentée de 11 000 milliards de dollars au cours de la dernière décennie, soit une accumulation de dette plus importante en 10 ans que pendant deux siècles…

En Chine, la croissance chinoise est revenue à des niveaux d’avant l’ouverture en grand au capitalisme, sur fond de menace de guerre commerciale, qui verrait alors sa croissance s’effondrer.

En Amérique Latine, la principale économie, le Brésil est au bord de la récession, alors que la troisième y est déjà entrée.

En Europe, la croissance déjà atone, menace de s’effondrer dans plusieurs pays, notamment dans la perspective du Brexit. L'économie britannique elle-même se serait déjà contractée pour la première fois depuis 2012 au deuxième trimestre, selon le dernier sondage Bloomberg auprès d’économistes.

ArcelorMittal, premier sidérurgiste mondial, vient d’abaisser le premier août sa prévision de demande mondiale d'acier, estimant la consommation mondiale d'acier, variation des stocks incluse, augmentera de 0,5 à 1,5% en 2019, contre une prévision antérieure d'une hausse de 1 à 1,5%.

Le 19 mai, la Banque Natixis, alertait que la nouvelle "modernité" créée par les gouvernements et les banques centrales était précaire, concluant ainsi:

"La remontée des taux d'intérêt serait donc une chose terrible. L'OCDE s'étant installée dans un équilibre à taux d'intérêt bas, la remontée des taux d'intérêt serait un choc terrible qui conduirait :

- à l'excès d'endettement, aux défauts des emprunteurs (très bas aujourd'hui) ;

- à la chute des prix des actifs ;

- à la ruine des investisseurs, avec les moins-values sur les portefeuilles obligataires, le recul des cours boursiers, la hausse des spreads de crédit ;

- à la faillite des entreprises zombie."

Au vu de l'océan de liquidités, Natixis se demandait si le fait que les banques centrales gardent la main tout près du robinet est une condition suffisante pour éviter un choc financier. Dès février, Natixis tentait rappelait une évidence :

"Les crises financières viennent toujours des mêmes causes : un excès d'endettement associé à une hausse forte des prix de certains actifs (financiers ou immobiliers), et venant souvent d'un optimisme trop important au sujet de l'avenir (de la croissance, de la valeur fondamentale des actifs achetés...). Ceci s'était observé à la fin des années 1990 avec les actions, de 2002 à 2008 avec l'immobilier."

Et elle concluait:"Ce qui précède montre que peuvent être dangereux et provoquer une crise financière :

- l'endettement public des pays de l'OCDE, mais à condition que les politiques monétaires deviennent plus restrictives et que les taux d'intérêt remontent. Le maintien d'une politique monétaire très expansionniste dans l'OCDE y maintient aussi la solvabilité budgétaire ;

- l'immobilier commercial des pays de l'OCDE ;

- l'immobilier en Chine ;

- l'endettement total qui devient un endettement extérieur des pays émergents à déficit extérieur (donc à épargne faible), car ces pays connaissent une crise de change qui se transforme en crise économique dès qu'ils sont confrontés à des sorties de capitaux.

Il reste l'hypothèse d'une crise auto-réalisatrice : recul des marchés financiers dû à l'anticipation erronée d'une crise, et crise due au recul des marchés financiers. »

Dans Le Parisien 4 juillet 2019, Pascal Lamy, ancien commissaire européen et ancien directeur de l’OMC, interrogé sur la nomination de Christine Lagarde à la tête de la BCE, fait le pronostic suivant: « Je crois, hélas, qu'elle devra faire face pendant son mandat - c'est-à-dire dans les huit années qui viennent - à une crise financière violente…Aujourd’hui, le grand danger est lié à notre système globalisé et hyperconnecté. L'univers bancaire est mieux régulé qu'avant la crise de 2008 mais il reste beaucoup de zones grises dans la finance…L'étincelle qui mettra le feu aux poudres peut provenir du système financier américain, de la dette d'un pays émergent ou encore de la Chine, si sa croissance décline un peu. Celle-ci est actuellement de 5 à 6 % mais il suffit qu'elle descende à 2 ou 3 % pour que l'impact soit énorme pour le reste du monde. »

Quatre inconnues

Restent quatre inconnues:

1) quelle est l’étincelle qui mettra le feu à la forêt de dettes ? Ce peut être un retournement de la confiance des investisseurs, se rendant à l’évidence que le tsunami approche. Par exemple lors de la publication d’un chiffre annonçant la récession en Allemagne, ou celle au Royaume-Uni, suite à l’annonce par Boris Johnson d’un Brexit dur, ou encore la déclaration d’une des banques centrales…Ou même lors d’une accélération de crise politique et géopolitique au MO, en Afrique ou ailleurs…Sans oublier une catastrophe écologique aux conséquences économiques majeures, ce qui sera désormais difficile d’éviter.

2) dépendant de la première inconnue, quand sera déclenchée la crise ?

3 ) plus important, comment les gouvernements, privés de capacité de surendettement supplémentaire comme en 2008, tenteront-il de nous faire payer cash la nouvelle crise?

4) et surtout, les peuples qui entreront en résistance forgeront-ils les instruments des luttes révolutionnaires qui veulent permettront d’en finir avec la dictature du capital et la barbarie qui approche.

Avant de fournir des référence de lecture sur la prochaine crise, quelques considérations sur les crises en général et le contexte favorable aujourd’hui à une crise majeure.

Les explications traditionnelles d’une crise économique, autrement dit un recul de la production marchande sont multiples: baisse de la demande (baisse des revenus ou hausse de l’épargne qui fait reculer la consommation), contraction de l’offre (notamment chute de l’investissement lié à une baisse du taux de profit, guerre, bond du prix des matières premières ou baisse de la productivité du travail), effondrement bancaire qui entraine réduction des crédits à la consommation et à l’investissement. Elle font référence en général à un facteur externe, pas aux contradictions de l’accumulation capitaliste. Par exemple en 1973 à la hausse du prix du pétrole, ou en 2008 à l’effondrement de la valeur des titres immobiliers, en ignorant les prémisses de la récession marquée alors par la chute des profits des entreprises des Etats-Unis.

Il faut exclure ici un effondrement du capitalisme. Le seul effondrement assuré, c’est l’effondrement écologique, à moins d’une révolution sociale. Par contre nous avançons vers une nouvelle crise telle que analysée par Marx.

L’origine des crises du capitalisme est une contradiction expliquée par la baisse tendancielle du taux de profit. En résumé, les progrès technologiques entrainent une mécanisation et automatisation de la production, qui réduit la part du travail humain dans la production, ce que Marx décrit comme la hausse de la composition organique du capital, d’où baisse de la plus value et du taux de profit.

Mais Marx explique bien que cette tendance est combattue par les contre-tendances. Il en annonce six dans le chapitre XIV du livre III du Capital. Retenons celles qui s’appliquent sans conteste en ce moment, et qui poussent à la hausse du taux exploitation: augmentation de la productivité (hausse des heures travaillées, accélération des cadences) ou baisse des salaires.

Comme l’explique Marx dans Le Capital : « La production capitaliste tend sans cesse à dépasser les limites qui lui sont immanentes, mais elle n'y parvient qu'en employant les moyens, qui de nouveau, et à une échelle plus imposante, dressent devant elle les mêmes barrières ». (Marx, Le Capital, livre III, tome 6, Editions Sociales, Paris, 1957, page 263)

On est alors en suraccumulation de capacité de production par rapport à la demande. Elle peut être compensée en partie par une augmentation de la consommation de la bourgeoisie, la hausse des exportations, dans les limites de la demande des pays partenaires commerciaux, et à court ou moyen terme par le crédit facilitant la consommation des classes populaires et l’investissement des capitalistes, soit achats de machines, terrains, brevets, etc. C’est ce à quoi nous avons assisté depuis des dizaines d’années avec la financiarisation de l’économie. Voir à ce propos l’ article de 2016 de François Chesnais.

Mais tôt ou tard le ferment de la crise se manifeste, parfois de façon d’autant plus catastrophique que l’endettement fut massif et prolongé. D’où la crise dite financière déclenchée en 2007, mais qui en fait est due à la contradiction même du régime d’accumulation capitaliste. C’est ce que F. Chesnais explique dans un entretien récent : « la crise avait débuté de façon très classique dans le système de crédit étatsunien, il s’agissait d’une crise de surproduction et de suraccumulation reposant sur un endettement massif des entreprises et des ménages permis par des moyens d’ingénierie financière inédits et dont le champ était le marché mondial. La crise de septembre 2008 à Wall Street a failli emporter le système financier mondial et a provoqué une récession mondiale stoppée court par la Chine. »

La crise qui a éclaté aux Etats-Unis a touché les autres continents. Mais pas avec la force de celle des années 30, grâce au recours au crédit pour sauver les banques, et pour relancer la demande. La bourgeoisie a ainsi retardé et augmenté l’explosion à venir.

Les économistes, quand ils s’expriment librement, en s’adressant à la bourgeoisie, et non pas dans les médias chargés de défendre le régime capitaliste, peuvent, avoir recours aux explications marxistes de la crise. Un exemple: Bruno Bertez, dans l’édition du 29 juillet de la Chronique Agora:

« La crise de 2008 a été une crise de reproduction avec un système qui a buté sur ses limites.Les dites limites étaient constituées par l'endettement, qui a permis au système de se prolonger malgré les difficultés à maintenir la profitabilité et la valeur du capital dans un monde soumis d'une part aux pressions dépensières sociales démocrates, et d'autre part à la hausse de la composition organique du capital…La dette qui a été la solution jusqu'en 2008 a cessé de l'être. On est passé en situation de surendettement permanent. Pourtant, on ne connaît pas d'autre solution pour prolonger cette voie : faire encore plus de tout ce qui conduit aux crises. L'augmentation du taux d'exploitation de la main-d'oeuvre et les quelques destructions de capital des plus faibles sont loin d'être suffisantes et de faire le compte.» (souligné par moi).

Geoges Ugeux, ancien n°2 de la bourse de Wall Street, estime les niveaux d’endettement public et privé des Etats déclenchera une crise dès la hausse des taux d’intérêt, actuellement à un plus bas historique.

Nouriel Roubini, célèbre économiste UE prix du pétrole au plus haut, ralentissement de la croissance chinoise, déficits budgétaires massifs des Etats.

Pour Olivier Delamarche, la menace vient plutôt de l’accumulation de mauvaises créances dans les banques, à tel point qu’elles ne se prêtent plus entre elles, et que la BCE a relancé les LTRO, crédits destiné à assurer la liquidité du marché interbancaire.

Pour Jean-Marc Daniel, économiste et professeur à L’ESCP Europe, la menace, c’est la baisse de la productivité.

Quant à l’ampleur de la crise qui vient, elle est jugée par beaucoup d’ économistes comme aussi grave ou plus grave qu’en 2008, du fait de l’absence de marge de manoeuvre des banques centrales: les taux déjà à zéro, et les robinets du crédit déjà grand ouverts.

Bulles…Bulles…Bulles…

Avec un endettement encore plus massif, sommes-nous aujourd’hui à la veille d’un rebond encore plus grave de la crise? Le gonflement des bulles semble l’annoncer.

Après la bulle des technologies en 2000, puis celle de l’immobilier en 2008, nous assistons à l’envolée d’une quantité de formes de capital fictif qui ne cessent de gonfler. Chacune de ces bulles pourrait, en explosant, impacter les autres: bulle des marchés actions en premier lieu, mais aussi bulle des dettes publiques, comme des dettes privées, d’abord celle des entreprises, un peu partout, ensuite celle dite des ménages, avec l’explosion des crédits à la consommation ( crédit immobilier, voiture, étudiant, etc ).

L’endettement global, qu’il soit étatique, privé ou corporatif, dépasse déjà 300 % du PIB mondial. L’encours mondial d’obligations émises par des sociétés non financières a atteint un niveau record proche de 13 000 milliards $ à la fin de 2018, soit selon l’OCDE le double de leur encours en termes réels avant la crise financière de 2008. Selon la Banque des règlements internationaux, la part des entreprises dites « zombies » (= qui ne survivent qu’en s’endettant) serait de 6% en moyenne dans les 14 principaux pays développés.

Passé le choc d’il y a dix ans, la valeur des titres boursiers n’a cessé de monter jusqu’en 2018, avec des cours sans rapport avec les rémunérations auxquelles il donnent droit, grâce à une politique monétaire très généreuse. D’après Merrill Lynch, une des principales banques d’investissement au monde - elle gère 1 800 milliards USD d'actifs pour ses clients - jamais la bulle des actifs financiers n’a jamais été aussi menaçante.

Bien sûr les responsables de la politique monétaire assurent leur principale mission: reculer le plus longtemps possible le moment inévitable de la panique. Irving Fisher déclarait neuf jours avant le krach du 24 octobre 1929, que le prix des actions avait atteint ce qui semblait être "un haut plateau permanent ». Ben Bernanke indiquait, à l'été 2007, que "les crédits subprime sont contenus ». Bill Dudley, président de la Banque de Réserve de New York, a déclaré en 2018 que "le bilan de la Fed n'est pas la menace que les gens imaginent ». Autre banquier central, Alan Greenspan, a donné la clé le jour où il a déclaré: »Si vous m'avez compris, c'est sans doute que je me suis mal exprimé »…

Bush aussi avait loué la bulle immobilière au milieu des années 2000, avant qu'elle ne s'effondre et plonge les Etats-Unis dans une profonde récession. Trump prend le relai de cette célébration religieuse de la croissance, dans son canal habituel: « Si quelqu’un d’autre me succède en 2020 (je connais très bien la course), il y aura un effondrement du marché comme nous n’en avons encore jamais vu. »

Gordon Brown était premier ministre britannique au moment de la crise de 2008. Il sait comment il a du y faire face et souligne l’absence aujourd’hui de marge de manoeuvre : « Quand la prochaine crise se produira, nous découvrirons que nous n’avons ni la marge de manœuvre fiscale ou monétaire, ni la volonté d’en user. Pire, il ajoute que cette fois-ci, « la nécessaire coopération internationale nous fera défaut » (Gordon Brown, « We are sleepwalking into another financial crisis » BBC, 13 September 2018).

Les dirigeants des principales bourgeoisies et Etats impérialistes, Trump et Etats-Unis en tête, lui ont donné raison. Sur tous les fronts, les politiques de coopération internationale et les instruments de coordination ont été mises à mais, et que ce soit pour la protection de l’environnement, notamment le climat, pour la coordination des politiques économiques, notamment les politiques commerciales, pour la protection contres les guerres, notamment le risque nucléaire, ou pour les migrations.

Or la situation économique des principales économies est plus inquiétante qu’il y a dix ans.

Aux Etats-Unis, la croissance est tombée au dernier trimestre à un rythme annuel de 2,1%. Elle est surtout largement due à un endettement sans précédent. Le déficit budgétaire ne cesse de se creuser. Désormais à 5,5% du PIB, il dépasse ceux légendaires de l’Italie, actuellement de 3,2% ou de l’Argentine, de 5,2%. La croissance ralentie est tirée avant tout par la forte croissance de la consommation (+4,3%) et plus encore des dépenses publiques (+5%), alors que les deux autres principaux facteurs sont en recul: les exportations avec -5,2%, et l’investissement des entreprises qui baisse pour la première fois depuis le premier trimestre de 2016.

Plus important encore pour les perspectives d’investissement, les chiffres révisés indiquent non pas une hausse de la masse des profits de 20% entre 2014 et 2018, y compris de 2% depuis le début de l’année (voir article de Michael Roberts)

Enfin, les journalistes aux ordres des oligarques débitent le mantra de Trump: le pays serait en « plein emploi ». En fait les chiffres officiels ne prennent pas en compte le chômage réel, qui devrait inclure les temps partiels contraints et tous ceux qui ont arrêté de chercher un emploi. En fait le taux de participation au marché du travail recule.

Ce déficit représente 739 milliards de dollars durant les huit premiers mois de l'exercice fiscal, une augmentation de 206 milliards de dollars par rapport à l'année précédente. Pour atténuer la crise de 2008, la dette fédérale américaine a été augmentée de 11 000 milliards de dollars au cours de la dernière décennie, soit une accumulation de dette plus importante en 10 ans que pendant deux siècles…

En Chine, la croissance chinoise est revenue à des niveaux d’avant l’ouverture en grand au capitalisme, sur fond de menace de guerre commerciale, qui verrait alors sa croissance s’effondrer.

En Amérique Latine, la principale économie, le Brésil est au bord de la récession, alors que la troisième y est déjà entrée.

En Europe, la croissance déjà atone, menace de s’effondrer dans plusieurs pays, notamment dans la perspective du Brexit. L'économie britannique elle-même se serait déjà contractée pour la première fois depuis 2012 au deuxième trimestre, selon le dernier sondage Bloomberg auprès d’économistes.

ArcelorMittal, premier sidérurgiste mondial, vient d’abaisser le premier août sa prévision de demande mondiale d'acier, estimant la consommation mondiale d'acier, variation des stocks incluse, augmentera de 0,5 à 1,5% en 2019, contre une prévision antérieure d'une hausse de 1 à 1,5%.

Le 19 mai, la Banque Natixis, alertait que la nouvelle "modernité" créée par les gouvernements et les banques centrales était précaire, concluant ainsi:

"La remontée des taux d'intérêt serait donc une chose terrible. L'OCDE s'étant installée dans un équilibre à taux d'intérêt bas, la remontée des taux d'intérêt serait un choc terrible qui conduirait :

- à l'excès d'endettement, aux défauts des emprunteurs (très bas aujourd'hui) ;

- à la chute des prix des actifs ;

- à la ruine des investisseurs, avec les moins-values sur les portefeuilles obligataires, le recul des cours boursiers, la hausse des spreads de crédit ;

- à la faillite des entreprises zombie."

Au vu de l'océan de liquidités, Natixis se demandait si le fait que les banques centrales gardent la main tout près du robinet est une condition suffisante pour éviter un choc financier. Dès février, Natixis tentait rappelait une évidence :

"Les crises financières viennent toujours des mêmes causes : un excès d'endettement associé à une hausse forte des prix de certains actifs (financiers ou immobiliers), et venant souvent d'un optimisme trop important au sujet de l'avenir (de la croissance, de la valeur fondamentale des actifs achetés...). Ceci s'était observé à la fin des années 1990 avec les actions, de 2002 à 2008 avec l'immobilier."

Et elle concluait:"Ce qui précède montre que peuvent être dangereux et provoquer une crise financière :

- l'endettement public des pays de l'OCDE, mais à condition que les politiques monétaires deviennent plus restrictives et que les taux d'intérêt remontent. Le maintien d'une politique monétaire très expansionniste dans l'OCDE y maintient aussi la solvabilité budgétaire ;

- l'immobilier commercial des pays de l'OCDE ;

- l'immobilier en Chine ;

- l'endettement total qui devient un endettement extérieur des pays émergents à déficit extérieur (donc à épargne faible), car ces pays connaissent une crise de change qui se transforme en crise économique dès qu'ils sont confrontés à des sorties de capitaux.

Il reste l'hypothèse d'une crise auto-réalisatrice : recul des marchés financiers dû à l'anticipation erronée d'une crise, et crise due au recul des marchés financiers. »

Dans Le Parisien 4 juillet 2019, Pascal Lamy, ancien commissaire européen et ancien directeur de l’OMC, interrogé sur la nomination de Christine Lagarde à la tête de la BCE, fait le pronostic suivant: « Je crois, hélas, qu'elle devra faire face pendant son mandat - c'est-à-dire dans les huit années qui viennent - à une crise financière violente…Aujourd’hui, le grand danger est lié à notre système globalisé et hyperconnecté. L'univers bancaire est mieux régulé qu'avant la crise de 2008 mais il reste beaucoup de zones grises dans la finance…L'étincelle qui mettra le feu aux poudres peut provenir du système financier américain, de la dette d'un pays émergent ou encore de la Chine, si sa croissance décline un peu. Celle-ci est actuellement de 5 à 6 % mais il suffit qu'elle descende à 2 ou 3 % pour que l'impact soit énorme pour le reste du monde. »

Quatre inconnues

Restent quatre inconnues:

1) quelle est l’étincelle qui mettra le feu à la forêt de dettes ? Ce peut être un retournement de la confiance des investisseurs, se rendant à l’évidence que le tsunami approche. Par exemple lors de la publication d’un chiffre annonçant la récession en Allemagne, ou celle au Royaume-Uni, suite à l’annonce par Boris Johnson d’un Brexit dur, ou encore la déclaration d’une des banques centrales…Ou même lors d’une accélération de crise politique et géopolitique au MO, en Afrique ou ailleurs…Sans oublier une catastrophe écologique aux conséquences économiques majeures, ce qui sera désormais difficile d’éviter.

2) dépendant de la première inconnue, quand sera déclenchée la crise ?

3 ) plus important, comment les gouvernements, privés de capacité de surendettement supplémentaire comme en 2008, tenteront-il de nous faire payer cash la nouvelle crise?

4) et surtout, les peuples qui entreront en résistance forgeront-ils les instruments des luttes révolutionnaires qui veulent permettront d’en finir avec la dictature du capital et la barbarie qui approche.